In der heutigen Welt der Hyperinformation ist es für Anleger besonders schwierig, zwischen Rauschen und Fundamentaldaten zu unterscheiden. Die Marktstimmung, die in Echtzeit von Schlagzeilen und Tweets angefacht wird, kann die zugrunde liegenden Makrodaten durchaus dominieren. Zwar beabsichtigen wir nicht, die Auswirkungen des Coronavirus auf die Weltwirtschaft und das Leben der Betroffenen zu mindern, aber wir glauben, dass das Virus zum jetzigen Zeitpunkt eher von kurzer Dauer sein wird als eine grundlegende Veränderung, wenn man über die nächsten Wochen hinausblickt. Vor diesem Hintergrund droht den Staatsanleihen, die sich aufgrund der Virus-Angst stark erholt haben, nun Gegenwind am Horizont.Angstprämie Bedroht Bond-Rallye

Time to Get Ill, The Beastie Boys, 1986

Time to Get Ill

What’s Next?

Virus-Sorgen gehen zurück, aber nicht weg

Das Folgen des Coronavirus in den Schlagzeilen kann Anleger leicht verwirren, da solche dramatischen Storys mehr Leser und Einnahmen generieren. Stattdessen verfolgen wir die Ausbreitung des Virus anhand von Daten des Zentrums für Systemwissenschaft und -technik der Johns Hopkins University und achten dabei besonders auf die tägliche Wachstumsrate der bestätigten Fälle. Obwohl die Daten revidiert werden können, zeigen sie eine deutliche Verlangsamung der Verbreitung des Virus in China: In den letzten sieben Tagen haben die bestätigten Fälle im Durchschnitt um weniger als 2% zugenommen. Der Anstieg der bestätigten Fälle am 13. Februar (34% Tag für Tag) lag etwas mehr als zwei Wochen nach dem vorherigen signifikanten Anstieg der bestätigten Fälle am 27. Januar (63% Tag für Tag) was der Inkubationszeit des Virus entspricht. Daher wäre es nicht überraschend, wenn es in etwa einer Woche zu einem weiteren starken Anstieg kommt, und wir werden genau beobachten, ob er unter der Rate vom 13. Februar liegt

Außerhalb Chinas nimmt die Zahl der bestätigten Fälle zu, was zu einem erneuten Anstieg der Risk-Off Stimmung führt. Allerdings ist es wichtig, sich vor Augen zu halten, dass diese Zahlen derzeit noch niedrig sind, dass über das Virus heute mehr bekannt ist als zu seiner Zeit in China, und dass die Länder, die am meisten betroffen sind (Japan, Südkorea und Singapur), über gut entwickelte Gesundheitssysteme verfügen. Dennoch verfolgen wir die Ausbreitung des Virus außerhalb Chinas genau, insbesondere in Ländern mit hoher Bevölkerungsdichte und weniger entwickelten Gesundheitssystemen.

Wie wir letzte Woche mitgeteilt haben, ist es derzeit schwierig, die Auswirkungen des Virus auf das Wirtschaftswachstum zu messen. Zwar gibt es keine alarmierenden Schlagzeilen über Unterbrechungen in der Lieferkette, während chinesische Fabriken teilweise wieder öffnen, aber der Rückgang der US-PMIs am vergangenen Freitag ist besorgniserregend. Unser Growth Nowcaster zeigt noch keine großen Auswirkungen des Virus auf das chinesische oder globale Wachstum, sollte dies jedoch tun, wenn der Virus weiter besteht und das Wachstum spürbar zu bremsen beginnt. Die PBOC hat und wird jedoch weiterhin eine expansive Geldpolitik verfolgen, um dem von China ausgehenden Nachfragerückgang entgegenzuwirken. Im weiteren Sinne ist die globale Geldpolitik auf eine Lockerung ausgerichtet, was das Wachstum unterstützen wird, falls das Virus fortbesteht und sich in eine Rezessionsgefahr verwandelt.

Aktien und Anleihen sind uneins

Aktien- und Anleiheanleger scheinen die Auswirkungen des Virus sehr unterschiedlich einzuschätzen: Trotz eines Anstiegs der realisierten Volatilität haben die Aktienmärkte (insbesondere in den Industrieländern) in den letzten Wochen neue Höchststände erreicht. Der VIX-Index stieg Ende letzter Woche über 17, liegt jedoch deutlich unter dem Niveau von August 2019 inmitten des Handelskrieges zwischen den USA und China (24,6) oder Ende Dezember 2018, als die Märkte von Rezessionsängsten erfasst wurden (36). Die impliziten Gewinnwachstumsraten für Aktien bleiben auch für den MSCI EM-Index stark positiv (etwa 5% im nächsten Jahr). Die Sicht des Aktienmarktes scheint klar: Coronavirus ist ein Risiko, sollte aber das günstige Umfeld für Unternehmensgewinne und Aktienkurse nicht beeinträchtigen.

Gleichzeitig sind die Anleiherenditen gesunken, wobei die 10-Jahres-Rendite der USA auf 1,47% und die 30-Jahres Rendite auf ein historisches Tief von 1,91% fiel. Ausschlaggebend dafür waren die realen Renditen. Die 10-Jahres Rendite ist um 40 Basispunkte niedriger als vor der Bekanntgabe des Virus, davon 25 Basispunkte aus den realen Renditen, die jetzt negativ sind. Die 5-Jahres Rendite ist um 34 Basispunkte gesunken, wobei die entsprechende 5-Jahres Rendite um 28 Basispunkte auf -0,3% fiel. Am kurzen Ende der US-Zinskurve sind jetzt zwei Senkungen für 2020 eingepreist. Während die Renditekurve noch etwa 12 Basispunkte von einer Inversion entfernt ist (auf Basis der 10 minus 2-Jahres Renditen), geben die Anleiheanleger ein klares Signal, dass das Virus einen bedeutenden, nicht vorübergehenden negativen Einfluss auf das Wachstum haben wird.

Aus unserer Sicht scheinen Anleihen derzeit einem höheren Risiko ausgesetzt zu sein als Aktien. Der Fokus auf das Virus hat die Aufmerksamkeit von den relativ positiven Wachstumsdaten, die wir in den letzten Wochen gesehen haben, abgelenkt, da die Anleger nun auf die nächste schlechte Nachricht warten. Die Bewertung der wirtschaftlichen Auswirkungen des Virus konzentrierte sich auch weitgehend auf den Nachfrageschock und weniger auf den potenziellen Inflationsdruck aufgrund niedriger Lagerbestände und reduzierter Kapazitäten (obwohl der Rückgang der Ölpreise ein großer Ausgleichsfaktor für die Inflation ist). Zwar wirkte sich die Neuausrichtung der Portfolios nach der Aktien-Rallye von 2019 positiv auf die Zuflüsse von Anleihen dieses Jahr aus, doch die Zinssätze folgten genau der Entwicklung des Virus. Daher glauben wir, dass die Anleihenrallye eher durch Angst als durch eine Veränderung der zugrunde liegenden Fundamentaldaten angetrieben wird und sich daher wahrscheinlich abrupt umkehren wird, wenn sich diese Ängste auflösen.Anleihen droht eine Umkehrung der Angstprämie

Unigestion Nowcasting

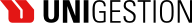

Wachstums Nowcaster

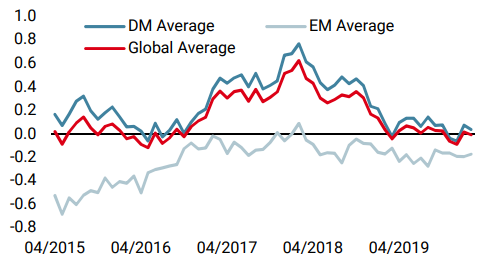

Inflations Nowcaster

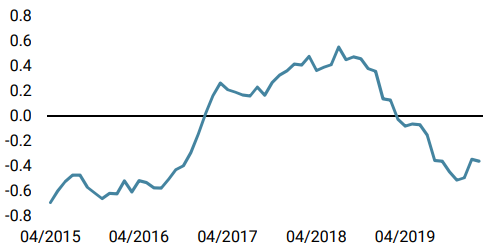

Marktstress Nowcaster

Wöchentliche Veränderung

- Unser World Growth Nowcaster legte im Laufe der Woche zu, bedingt durch eine allgemeine Verbesserung in den Industrieländern.

- Unser World Inflation Nowcaster blieb unverändert und deutet immer noch auf ein neutrales Inflationsrisiko hin.

- Der Market Stress Nowcaster stieg leicht an. Dennoch gibt die Liquidität deutliche Anzeichen einer Verbesserung.

Quellen: Unigestion, Bloomberg. Stand: 24. Februar 2020.

Wichtige Hinweise

Dieses Material wird Ihnen vertraulich zur Verfügung gestellt und darf weder ganz noch teilweise verteilt, veröffentlicht, vervielfältigt oder gegenüber Dritten offengelegt werden.

Die in diesem Material präsentierten Informationen und Daten können sich auf generelle Marktaktivitäten oder Branchentrends beziehen, sie sind jedoch nicht als Grundlage für Prognose-, Analyse- oder Anlageberatungszwecke vorgesehen. Diese Informationen und Daten sind keine Finanzwerbung und stellen kein Angebot, keine Aufforderung und keine Empfehlung irgendeiner Art für Anlagen in den Strategien oder in den betreffenden Anlageinstrumenten dar. Einige der Anlagestrategien, die hierin beschrieben sind oder auf die verwiesen wird, gelten als hochriskante und nicht leicht realisierbare Anlagen, die wesentlichen und plötzlichen Verlusten unterworfen sein können, einschließlich eines kompletten Verlusts des Anlagewerts.

Unabhängig von dem Datum, an dem Sie möglicherweise auf diese Informationen zugreifen, stellen die in diesem Material zum Ausdruck gebrachten Anlageüberzeugungen, Wirtschafts- und Marktansichten oder Analysen die Einschätzung von Unigestion zum Publikationsdatum dar. Für die Richtigkeit dieser zum Ausdruck gebrachten Überzeugungen und Ansichten gibt es keine Garantie, und diese stellen keine vollständige Beschreibung der betreffenden Wertpapiere, Märkte und Entwicklungen dar. Alle an dieser Stelle zur Verfügung gestellten Informationen können ohne Vorankündigung geändert werden. Sofern vorliegendes Dokument Aussagen über die Zukunft enthält, handelt es sich um zukunftsgerichtete Informationen, die mehreren Risiken und Unwägbarkeiten unterliegen, einschließlich der Auswirkungen von Konkurrenzprodukten, Marktakzeptanz- und sonstiger Risiken, wobei diese Aufzählung keinen Anspruch auf Vollständigkeit erhebt.

Die Daten und grafischen Informationen in diesem Dokument dienen ausschließlich Hinweiszwecken und stammen unter Umständen aus externen Quellen. Obwohl wir die von öffentlichen Quellen und Drittquellen bezogenen Informationen für zuverlässig halten, haben wir diese nicht unabhängig verifiziert und können deren Richtigkeit oder Vollständigkeit daher nicht gewährleisten. Folglich übernimmt Unigestion diesbezüglich weder eine ausdrückliche noch eine stillschweigende Gewährleistung oder Garantie, so dass jedwede Haftung

hierfür ausgeschlossen ist. Sofern keine anderslautenden Angaben gemacht werden, stammen die Daten und Informationen von Unigestion. Die frühere Wertentwicklung ist kein Indikator für die zukünftige Wertentwicklung. Alle Anlagen sind mit Risiken verbunden, einschliesslich des Risikos eines Gesamtverlusts für den Anleger.

Unigestion SA wird von der Eidgenössischen Finanzmarktaufsicht (FINMA) reguliert. Unigestion (UK) Ltd wurde von der Financial Conduct Authority (FCA) zugelassen und reguliert und durch die SEC registriert. Unigestion Asset Management (France) SA wird von der „Autorité des Marchés Financiers“ (AMF) reguliert. Unigestion (Luxembourg) SA ist ein Verwalter alternativer Investmentfonds, der von der Commission de Surveillance du Secteur Financier (CSSF) gemäß dem Luxemburgischen Gesetz vom 12. Juli 2013 über alternative Investmentfonds zugelassen ist. Unigestion Asset Management (Canada) Inc, (UAMC) mit Niederlassungen in Toronto und Montreal unterliegt in Kanada der Aufsicht durch die Wertpapieraufsichtsbehörden der nachstehend genannten Provinzen, in denen das Unternehmen operiert: Ontario, Quebec; Alberta, Manitoba, Saskatchewan, Nova Scotia, New Brunswick und British Columbia. Die Hauptaufsichtsbehörde ist die Ontario Securities Commission. Unigestion Asia Pte Ltd wird in Singapur durch die MAS als Lizenznehmer von Capital Market Services (CMS) und Exempt Financial Adviser gemäß dem Securities and Futures Act und dem Financial Advisers Act reguliert.

Es wurde kein Wertpapierprospekt bei einer kanadischen Wertpapieraufsichtsbehörde eingereicht, um die Voraussetzungen für den Vertrieb von Anteilen an diesen Fonds zu erfüllen, und keine dieser Behörden hat sich zu diesen Wertpapieren geäußert. Dementsprechend dürfen die Fondsanteile in Kanada nur zulässigen Kunden, die von der wertpapierrechtlichen Prospektpflicht befreit sind, angeboten oder an diese vertrieben werden, wenn ein solches Angebot oder ein solcher Vertrieb ansonsten gesetzlich verboten ist. Alle Anleger müssen sich das entsprechende Angebotsmemorandum, das zusätzliche Informationen zur Beurteilung einer Anlage und wichtige Angaben über die Risiken, Kosten und Gebühren enthält, beschaffen und sorgfältig durchlesen.

Uni-Global – Cross Asset Navigator ist ein Teilfonds der Luxemburger Uni-Global SICAV, die der Richtlinie OGAW IV, Teil I entspricht. Dieser Teilfonds ist derzeit in Österreich, Belgien, Dänemark, Finnland, Frankreich, Deutschland, Irland, Italien, Luxemburg, den Niederlanden, Norwegen, Spanien, Großbritannien, Schweden und der Schweiz zum Vertrieb zugelassen. In Italien kann dieser Teilfonds nur an qualifizierte Anleger im Sinne von Art. 100 D. Leg. 58/1998 vertrieben werden. In Ländern, in denen das Angebot oder der Vertrieb des Teilfonds gesetzlich verboten ist, dürfen seine Anteile weder angeboten noch vertrieben werden. Investoren müssen sich den Verkaufsprospekt, der zusätzliche Informationen zur Beurteilung einer Anlage und wichtige Angaben über die Risiken, Kosten und Gebühren enthält, beschaffen und ihn sorgfältig durchlesen. Sofern nichts anderes angegeben ist, wird die Performance in USD nach Abzug der Gebühren ausgewiesen und berücksichtigt weder Provisionen noch Gebühren, die zum Zeitpunkt der Zeichnung oder der Rücknahme von Anteilen berechnet werden.