Die makroökonomische Situation ist weiterhin korrekt, die Marktstimmung äußerst positiv und die Marktbewertungen sind nach vier Monaten steigender Kurse insgesamt teuer. Dank der Entschärfung des Handelskrieges und der allmählichen Beilegung des Brexit ist ein großer Teil der Unsicherheit der letzten Quartale verflogen, mit positiven Konsequenzen für die Weltwirtschaft. Die Zentralbanker haben eine wichtige, sogar vorrangige Verantwortung gegenüber den Märkten und der Wirtschaft. Wenn die globalen Investitionen wieder ansteigen, könnten sie dort einen Ausweg aus der quantitativen Lockerung sehen. Wir kennen das Lied, Blasen bilden sich und platzen, daher ist es äußerst wichtig, unsere Zentralbanker im Auge zu behalten, um in den kommenden Quartalen sicher zu navigieren.Wir lassen die zentralbanken nicht aus dem auge

Keep an Eye, Diana Ross & The Supremes, 1968

Keep an Eye

What’s Next?

Die Welt steht Kopf

Den Wirtschaftsstudenten des zwanzigsten Jahrhunderts wurde beigebracht, dass die beiden Hauptaufgaben einer Zentralbank die Sicherung des Finanzsystems und die Kontrolle der Inflation waren. Die Krise von 2008 und ihre Auswirkungen auf die Märkte haben diese Lehren überholt: Seit mehr als einem Jahrzehnt haben die Fed und die EZB keines dieser beiden Ziele verteidigt. In gewisser Weise hat ein neues Ziel Vorrang: die Begrenzung der Volatilität an den Finanzmärkten. Dies wird traditionell als „Fed-Put“ bezeichnet, wobei die Fed den Anlegern signalisiert, dass sie ihnen im Falle einer Marktabschwächung den Rücken freihalten wird, was durch ihren Ton und ihr Handeln beruhigt.

Diese Haltung hat sich eindeutig verstärkt: Unsere Zentralbanker sind allmählich zu Marktverwaltern geworden und stimulieren sie bei jedem Anzeichen von Schwäche. Die Zahlen lügen nicht: Der MSCI World Index stieg von Dezember 2008 bis Dezember 2019 um 221%. Dies entspricht einer Preisrendite von 11,86% pro Jahr gegenüber 6,63% von 1969 bis 2008: eine Zentralbankprämie von über 5%. Bäume wachsen nicht in den Himmel, aber manchmal scheinen sie es zu tun. Die Zentralbanker sind im Laufe der Jahre zu großen Gärtnern geworden und haben die Märkte nach ihrem kostbaren Dünger süchtig gemacht.

Dieser Paradigmenwechsel ist, ohne ein Werturteil abzugeben, bei der Verwaltung von Portfolios unerlässlich: Ein Großteil der Aktienrenditen der letzten zwei Jahre erklärt sich aus dem Handeln unserer Zentralbanker. Zwei Zahlen veranschaulichen das Ausmaß des Phänomens: Zwischen 2006 und 2019 betrug die Korrelation zwischen der Wachstumsrate der Käufe von US-Staatsanleihen durch die Fed und der Rendite des S&P 500-Index 6%. Zwischen 2018 und 2019 betrug sie 31% und zwischen 2008 und 2009, am Höhepunkt der schwersten Rezession des modernen Kapitalismus, erreichte sie 40%. Diese beiden Perioden sind aus wirtschaftlicher Sicht nicht gleich, und dennoch haben die Zentralbanken den Markt in diesen beiden Zeiträumen auf vergleichbare Weise „gelenkt“.

Im Jahr 2018 beendete die Fed ihr Anleihen Rückkaufprogramm und reduzierte ihren aktiven Bestand an Staatsanleihen zwischen Dezember 2017 und Juli 2019 von 2,5 Billionen USD auf 2 Billionen USD. Dies entspricht weltweit etwa 50% der Anleihen Käufe, die während der ersten Welle von Direktkäufen von September 2010 bis August 2011 getätigt wurden, was 2,5% des US-BIP entspricht. Nicht überraschend verloren die Aktienmärkte an Boden, und einige Monate später senkte die Fed nicht nur ihre Leitzinsen, sondern begann auch wieder Anleihen zu kaufen. Diese Käufe erfolgten ebenfalls in einem relativ anhaltenden Tempo: In den letzten vier Monaten wuchs die Bilanz der Zentralbank auf Jahresbasis um 25%. Zum Vergleich: Zwischen 2013 und 2014 lag diese Quote bei 20%, zwischen 2010 und 2011 bei 50%. Diese Liquiditätszufuhr in der zweiten Hälfte des vergangenen Jahres hatte vor allem zwei absehbare Auswirkungen. Erstens verlor der Dollar allmählich fast 3 % in einem Jahr, in dem er unaufhaltsam zu steigen schien: Der Rückkauf von Anleihen führte zu einer Erhöhung der Geldmenge, die seinen Wert verringerte. Die zweite Auswirkung wird den Anlegern mehr Erinnerungen hinterlassen: Ohne spürbare wirtschaftliche Verbesserungen hatten die Aktien ein fantastisches Jahresende. In der Tat blieben die wirtschaftlichen Überraschungsindizes einstimmig negativ oder nahe Null, ob in den USA, der Eurozone, Großbritannien oder China. Trotz dieser Konjunkturflaute erzielten globale Aktien in vier Monaten immer noch eine zusätzliche Rendite von 11%. Durch welche Magie?

Die Zauberformel der Zentralbanker

Wie funktioniert diese Zentralbank-Magie? Schließlich haben weder die Fed noch die EZB Aktien direkt gekauft, doch die Korrelation zwischen Anleihekäufen und Aktienrenditen lässt etwas anderes vermuten. Wenn eine Zentralbank wie die Fed Anleihen kauft, senkt sie die Zinsen. Im einfachsten der Aktienbewertungsmodelle, dem Gordon- und Shapiro-Modell, wirkt sich der Zinsrückgang durch den Abzinsungsfaktor positiv auf die Aktienkurse aus.

Um sich ein Bild Größenordnung zu machen, kann eine Senkung der Zinssätze um 100 Basispunkte eine Erhöhung der Dividendenwachstumsrate um etwa 2% bewirken. Diese Abweichung mag zwar gering erscheinen, aber wenn man bedenkt, dass sie dauerhaft ist, entspricht dies einer Ertragssteigerung von etwa 20% über ein Jahr. Im Jahr 2019 stieg die Wachstumsrate der Dividenden nicht an, und dennoch lieferten Aktien eine Performance von mehr als 20%: Die Zahlen lügen nicht, es waren unsere Zentralbanken, die diese Performance orchestriert haben. Eine andere Methode zur Beurteilung ist die Berechnung der durchschnittlichen Performance der Aktienmärkte seit 2005, wo die Bilanz der Fed mit einer vergleichbaren Rate wuchs: Auch hier ist die Antwort eindeutig, 20% pro Jahr.

Um die Rolle der Zentralbanken im kommenden Jahr vorwegzunehmen, müssen die Faktoren untersucht werden, die sie dazu veranlasst haben, ihre Bilanzen zu reduzieren und zu erhöhen. Diese zielen darauf ab, die Volatilität der Finanzmärkte zu begrenzen, und spiegeln daher nicht überraschend die Faktoren wider, die die Anlagenrendite beeinflussen: Makro, die Marktstimmung und die Bewertung. Makroökonomisch gesehen besteht die derzeitige schwache Wachstumsphase gemäß unserem Wachstums Nowcasters seit April 2019. Eine weitere Verschlechterung bleibt möglich, ist aber nicht unser Basisszenario. Die niedrige Inflationsphase, die wir zurzeit erleben, sollte anhalten und die Zentralbanken ihren akkommodierenden Kurs beibehalten. Zwei Faktoren könnten diese Situation dennoch ändern: Zum einen wird der Zinsrückgang des letzten Jahres nicht nur die Märkte, sondern auch die Wirtschaft beeinflusst haben. Historisch gesehen führt ein Zinsrückgang zwischen 50 und 75 Basispunkten zu einem zusätzlichen Wachstum von rund 50 Basispunkten über ein Jahr, mit potenziellen Resteffekten. Das Wachstum könnte durchaus von einer gewissen Dynamik profitieren. Zweitens scheinen mit der Auflösung des Brexit und dem Ende des Handelskrieges zwei wesentliche Unsicherheitsfaktoren verschwunden zu sein. Der aktuelle Zyklus hält dank des Verbrauchers an: Eine Verringerung der Unsicherheit könnte entscheidend zur Erholung der Investitionen beitragen. In unserem amerikanischen Wachstums Nowcaster sind die monetären und finanziellen Bedingungen die stärkste Komponente. Falls sich das Vertrauen der Gesellschaften wiederherstellt, könnten die Unternehmensinvestitionen der US-Wirtschaft neues Leben einhauchen. In diesem Fall halten wir eine geldpolitische Kursänderung für notwendig. Der daraus resultierende Anstieg der (langfristigen) Zinsen würde sowohl Anleihen als auch Aktien erschüttern. Bei Aktien würde die potenzielle Versteilung der Zinskurven den Finanz- und „Value“ Titeln im Allgemeinen zugute kommen. Dies könnte eine der potenziellen Quellen für eine erhöhte Volatilität sein, die wir in den kommenden Quartalen erwarten. Die Kombination aus der stark verbesserten Marktstimmung, veranschaulicht durch die Daten zur Aktienpositionierung, und den übermäßigen Bewertungen hat dem Stimmungsfaktor eine gefährlich unverhältnismäßige Katalysator-Rolle verliehen. Die nun sichtbar positive Stimmung könnte sich rasch umkehren. Angesichts des anhaltenden Anstiegs der Finanzmärkte und des Rückgangs der impliziten und realisierten Volatilität würden die Notenbanker nicht zögern, ihre Geldpolitik zu normalisieren. Wie kann man sich schützen? Wir glauben, dass eine Untergewichtung in „Credits“ den Schaden begrenzen würde: Historisch gesehen sind die durchschnittlichen Renditen im kommenden Jahr, wenn die Credit Spreads in diesem Ausmaß kontrahiert sind, alle negativ, unabhängig vom Emittenten. Aus diesen Gründen sind wir im Investment Grade bereits untergewichtet. Dies ist eine kostengünstige Versicherung für ein potentielles Risiko in diesem Jahr. Eine weitere Absicherung ist unsere „FX Value“ -Strategie. Dies sind die Risiken für unser Szenario eines durchschnittlichen Wachstums ohne Inflation, die zu einer volatilen Wertentwicklung der Growth Assets im Jahr 2020 führen könnten. Auch wenn ihre Wahrscheinlichkeit begrenzt bleibt, wären ihre Folgen für die Märkte verheerend, da niemand Korrelationsschocks mag.Auch hier gilt: Makro, Sentiment und Bewertung

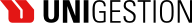

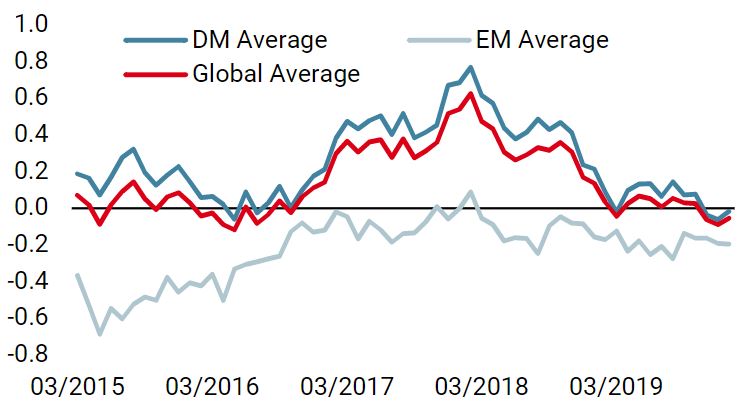

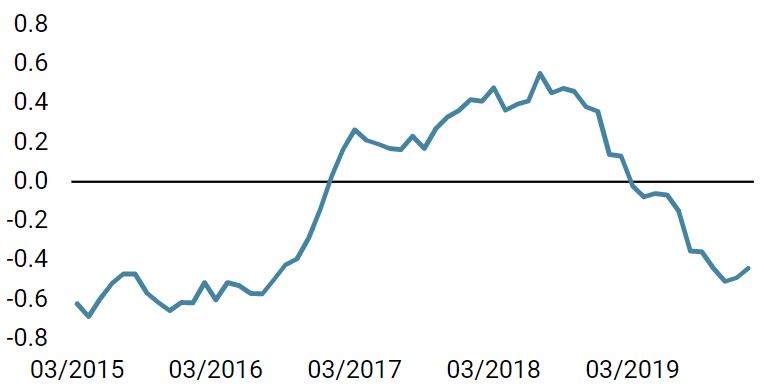

Unigestion Nowcasting

Wachstums Nowcaster

Inflations Nowcaster

Marktstress Nowcaster

Wöchentliche Veränderung

- Unser weltweiter Wachstums Nowcaster gibt ein positiveres Signal: Fast 50% der Daten verbessern sich in den Industrieländern.

- Unser weltweiter Inflations Nowcaster ist letzte Woche gestiegen, da der jüngste Anstieg des Ölpreises letztendlich zu mehr Inflation führen sollte.

- Der Marktstress nahm wieder ab, da die Volatilität und die Spreads niedrigere Werte erreichten.

Quellen: Unigestion, Bloomberg. Stand: 13. Januar 2020.

Wichtige Hinweise

Dieses Material wird Ihnen vertraulich zur Verfügung gestellt und darf weder ganz noch teilweise verteilt, veröffentlicht, vervielfältigt oder gegenüber Dritten offengelegt werden.

Die in diesem Material präsentierten Informationen und Daten können sich auf generelle Marktaktivitäten oder Branchentrends beziehen, sie sind jedoch nicht als Grundlage für Prognose-, Analyse- oder Anlageberatungszwecke vorgesehen. Diese Informationen und Daten sind keine Finanzwerbung und stellen kein Angebot, keine Aufforderung und keine Empfehlung irgendeiner Art für Anlagen in den Strategien oder in den betreffenden Anlageinstrumenten dar. Einige der Anlagestrategien, die hierin beschrieben sind oder auf die verwiesen wird, gelten als hochriskante und nicht leicht realisierbare Anlagen, die wesentlichen und plötzlichen Verlusten unterworfen sein können, einschließlich eines kompletten Verlusts des Anlagewerts.

Unabhängig von dem Datum, an dem Sie möglicherweise auf diese Informationen zugreifen, stellen die in diesem Material zum Ausdruck gebrachten Anlageüberzeugungen, Wirtschafts- und Marktansichten oder Analysen die Einschätzung von Unigestion zum Publikationsdatum dar. Für die Richtigkeit dieser zum Ausdruck gebrachten Überzeugungen und Ansichten gibt es keine Garantie, und diese stellen keine vollständige Beschreibung der betreffenden Wertpapiere, Märkte und Entwicklungen dar. Alle an dieser Stelle zur Verfügung gestellten Informationen können ohne Vorankündigung geändert werden. Sofern vorliegendes Dokument Aussagen über die Zukunft enthält, handelt es sich um zukunftsgerichtete Informationen, die mehreren Risiken und Unwägbarkeiten unterliegen, einschließlich der Auswirkungen von Konkurrenzprodukten, Marktakzeptanz- und sonstiger Risiken, wobei diese Aufzählung keinen Anspruch auf Vollständigkeit erhebt.

Die Daten und grafischen Informationen in diesem Dokument dienen ausschließlich Hinweiszwecken und stammen unter Umständen aus externen Quellen. Obwohl wir die von öffentlichen Quellen und Drittquellen bezogenen Informationen für zuverlässig halten, haben wir diese nicht unabhängig verifiziert und können deren Richtigkeit oder Vollständigkeit daher nicht gewährleisten. Folglich übernimmt Unigestion diesbezüglich weder eine ausdrückliche noch eine stillschweigende Gewährleistung oder Garantie, so dass jedwede Haftung

hierfür ausgeschlossen ist. Sofern keine anderslautenden Angaben gemacht werden, stammen die Daten und Informationen von Unigestion. Die frühere Wertentwicklung ist kein Indikator für die zukünftige Wertentwicklung. Alle Anlagen sind mit Risiken verbunden, einschliesslich des Risikos eines Gesamtverlusts für den Anleger.

Unigestion SA wird von der Eidgenössischen Finanzmarktaufsicht (FINMA) reguliert. Unigestion (UK) Ltd wurde von der Financial Conduct Authority (FCA) zugelassen und reguliert und durch die SEC registriert. Unigestion Asset Management (France) SA wird von der „Autorité des Marchés Financiers“ (AMF) reguliert. Unigestion (Luxembourg) SA ist ein Verwalter alternativer Investmentfonds, der von der Commission de Surveillance du Secteur Financier (CSSF) gemäß dem Luxemburgischen Gesetz vom 12. Juli 2013 über alternative Investmentfonds zugelassen ist. Unigestion Asset Management (Canada) Inc, (UAMC) mit Niederlassungen in Toronto und Montreal unterliegt in Kanada der Aufsicht durch die Wertpapieraufsichtsbehörden der nachstehend genannten Provinzen, in denen das Unternehmen operiert: Ontario, Quebec; Alberta, Manitoba, Saskatchewan, Nova Scotia, New Brunswick und British Columbia. Die Hauptaufsichtsbehörde ist die Ontario Securities Commission. Unigestion Asia Pte Ltd wird in Singapur durch die MAS als Lizenznehmer von Capital Market Services (CMS) und Exempt Financial Adviser gemäß dem Securities and Futures Act und dem Financial Advisers Act reguliert.

Es wurde kein Wertpapierprospekt bei einer kanadischen Wertpapieraufsichtsbehörde eingereicht, um die Voraussetzungen für den Vertrieb von Anteilen an diesen Fonds zu erfüllen, und keine dieser Behörden hat sich zu diesen Wertpapieren geäußert. Dementsprechend dürfen die Fondsanteile in Kanada nur zulässigen Kunden, die von der wertpapierrechtlichen Prospektpflicht befreit sind, angeboten oder an diese vertrieben werden, wenn ein solches Angebot oder ein solcher Vertrieb ansonsten gesetzlich verboten ist. Alle Anleger müssen sich das entsprechende Angebotsmemorandum, das zusätzliche Informationen zur Beurteilung einer Anlage und wichtige Angaben über die Risiken, Kosten und Gebühren enthält, beschaffen und sorgfältig durchlesen.

Uni-Global – Cross Asset Navigator ist ein Teilfonds der Luxemburger Uni-Global SICAV, die der Richtlinie OGAW IV, Teil I entspricht. Dieser Teilfonds ist derzeit in Österreich, Belgien, Dänemark, Finnland, Frankreich, Deutschland, Irland, Italien, Luxemburg, den Niederlanden, Norwegen, Spanien, Großbritannien, Schweden und der Schweiz zum Vertrieb zugelassen. In Italien kann dieser Teilfonds nur an qualifizierte Anleger im Sinne von Art. 100 D. Leg. 58/1998 vertrieben werden. In Ländern, in denen das Angebot oder der Vertrieb des Teilfonds gesetzlich verboten ist, dürfen seine Anteile weder angeboten noch vertrieben werden. Investoren müssen sich den Verkaufsprospekt, der zusätzliche Informationen zur Beurteilung einer Anlage und wichtige Angaben über die Risiken, Kosten und Gebühren enthält, beschaffen und ihn sorgfältig durchlesen. Sofern nichts anderes angegeben ist, wird die Performance in USD nach Abzug der Gebühren ausgewiesen und berücksichtigt weder Provisionen noch Gebühren, die zum Zeitpunkt der Zeichnung oder der Rücknahme von Anteilen berechnet werden.