2020 : La baisse du carry favorise les actifs de croissance

We’re Not Done, Mogwai, 2018

2019 touche doucement à sa fin et restera probablement dans les mémoires comme l’une des meilleures années de la décennie, à moins d’une correction de fin d’année. La plupart des classes d’actifs sont en forte hausse depuis le début de l’année, avec des rendements bien supérieurs à leurs moyennes à long terme. Ces résultats exceptionnels font suite aux performances négatives de l’an dernier et au pire choc de corrélation depuis 2008. 2019 restera cependant une très bonne année pour les actifs financiers à l’échelle mondiale. Les banques centrales ont inversé le cap de leur politique monétaire alors que la croissance ralentissait et que les craintes de récession s’intensifiaient. Ce soutien monétaire illimité a dopé les obligations, les actions et les marchés du crédit, poussant ainsi les niveaux de valorisations proches de l’excès. En plus de ce soutien, le sentiment du marché a le vent en poupe, les turbulences majeures ayant été évitées: pas de récession, pas de « hard » Brexit, et enfin un accord de première phase conclu entre les États-Unis et la Chine. L’année 2020 approche à grands pas et nous utiliserons le carry comme point de départ pour nos prévisions.

We’re Not Done

Et maintenant ?

La question de la récession demeure : après une décélération rapide et à grande échelle observée entre janvier 2018 et avril 2019, la dynamique macroéconomique s’est stabilisée autour du potentiel, évitant les trimestres tant redoutés de croissance négative. Nos « nowcasters » de croissance indiquent toujours une faible probabilité de contraction économique à court terme. Cependant, les données manufacturières, les services et la consommation ainsi que les données d’enquête et les « hard data » montrent d’importantes divergences. Les tensions commerciales ont pesé sur les anticipations, mais la croissance du PIB (et ce n’est pas surprenant) et les projections officielles pour l’avenir n’ont que légèrement reculé. En conséquence, les baisses de taux d’intérêt effectuées dans le monde entier, principalement sous l’impulsion de la Fed, ont été davantage un ajustement préventif qu’un cycle de baisses traditionnel.

Les prévisions de croissance américaines sont désormais de 1,8% pour 2020 contre 1,9% il y a un an. A l’échelle mondiale, la croissance du PIB est inférieure de 0,5% aux prévisions à la fin de l’année dernière, et les attentes pour 2020 se maintiennent à 3,10% contre 3,3% il y a un an. En Europe, le risque de récession pesait en début d’année. Le PIB allemand est tombé brièvement en dessous de 0% au deuxième trimestre, mais la zone euro dans son ensemble atteindra 1% de croissance cette année – en ligne avec son potentiel à long terme.

Malgré la méfiance des investisseurs envers les banques centrales, celles-ci ont ajusté assez rapidement leur politique monétaire. D’autre part, l’inflation a continué de baisser dans le monde développé, la moyenne des pays du G7 ayant chuté bien en deçà de l’objectif de 2% des banques centrales. Pour 2020, notre scénario de base reste celui d’une expansion économique modérée, avec un risque minimal de surprises provoqués par l’inflation ou les banques centrales.

Carry & Valuation: moins à attendre, mais pas encore le moment de paniquer

Le carry est au cœur de notre processus de gestion car il est le point de départ de toute prévision de performance : combien un actif rapportera-t-il si son prix ne bouge pas, toutes choses étant égales par ailleurs ? À long terme, il s’agit de la composante de performance la plus stable, et elle présente l’avantage d’être mesurable à tout moment, contrairement aux rendements attendus qui intègrent une grande partie d’incertitude.

Le carry des principales classes d’actifs a reculé au cours de l’année, en particulier dans les catégories d’actifs où il constitue une source importante du rendement total: l’univers obligataire. Les performances en 2019 sont excellentes, mais ces rendements ne seront pas reproductibles en 2020. Au 31.12.18, les spreads High Yield s’échangeaient à 450bps aux États-Unis et à 352bps en Europe. Au cours de l’année, elles se sont respectivement resserrées de 150bps et de 130bps, ajoutant 6,5% et 4% de plus-values en plus du carry ex ante pour un rendement total de 10% et 7,5% au 12 décembre. Dans le segment « investment grade », les spreads (carry) au début de l’année étaient de 88 point de base aux États-Unis et dans l’UE, et se négocient désormais à 46 points de base. Le rendement total cette année est de 3,3%, une bonne partie résultant de la compression des spreads.

À l’horizon 2020, nous ne pensons pas que ces rendements soient reproductibles, avec peu de chances de voir les spreads se resserrer davantage. Dans la plupart des segments, si la compression atteint la moitié du montant de cette année, elle ramènerait les spreads de crédit à des niveaux sans précédent. En outre, les niveaux actuels indiquent une forte probabilité historique de subir des pertes en capital dans 12 mois à venir. Les rendements totaux médians attendus se situent entre 0% et 3% pour l’univers « high yield » et entre moins de zéro et 1% en « investment grade », rien de comparable à 2019.

En termes de carry, les obligations d’État sont une autre catégorie d’actifs importante dans la construction de portefeuilles. Là encore, les performances de 2019 ont été aussi spectaculaires qu’inattendues: les indices souverains mondiaux sont en hausse de 7%, portés par l’impact combiné du carry (niveau de rendement et roll down), de la baisse des taux et de l’aplatissement des courbes. Les rendements à 10 ans dans les principales économies développées ont commencé l’année à 1,6% en moyenne et sont maintenant à 1% après avoir brièvement chuté jusqu’à 0,7%. La même baisse des rendements l’an prochain ramènerait les taux à long terme à travers le monde un niveau proche de 0% difficilement imaginable. A ce jour, les obligations d’Etat sont parmi les plus chères primes de risque, avec des rendements réels en territoire (très) négatifs, et déconnectés de leurs fondamentaux.

Les attentes sont beaucoup plus faibles pour 2020, et les prévisions les plus optimistes tablent sur une performance de 2% à 3% l’an prochain, soit moins de la moitié de celle de cette année. Moins ne veut pas dire négatif : la quête de rendement et la politique monétaire accommodante des banques centrales devraient soutenir les obligations. Il est donc trop tôt pour siffler la fin de la partie, mais il est temps d’adapter l’allocation à cette réalité. Les risques extrêmes ont diminué, mais la fête au beta est peut-être terminée.

Comme on l’a expliqué, il y aura moins à attendre du carry et du « beta » à l’échelle mondiale. La nécessité d’être sélectif sera plus importante et nous pensons que les retardataires pourraient jouer un rôle important pour obtenir des rendements positifs en 2020. Le sentiment a de nouveau été renforcé sur le front géopolitique, avec la signature de la première phase de l’accord Etats-Unis/Chine. Il s’agit d’un progrès très significatif qui sera favorable aux secteurs délaissés tout au long de cette année. La diversification jouera également un rôle beaucoup plus important que cette année, d’autres sources de rendement entrant en jeu pour pallier la baisse du carry. Pour commencer l’année, notre préférence reste pour les actifs liés à la croissance et plus particulièrement les actions des marchés émergents, européens et japonais. Nous privilégions également la diversification des stratégies de carry en devises, crédit et volatilité. Inversement, nous nous tenons à l’écart des actifs réels et des obligations d’État, potentiellement pénalisés par le manque d’inflation pour le premier, et le risque de rebond macroéconomique pour le second. En 2020, soyons sélectifs et suffisamment agiles pour faire face à des retournements rapides du sentiment du marché.Allocation d’actifs: plus sélective, diversifiée et dynamique

Unigestion Nowcasting

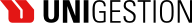

Nowcaster de croissance mondiale

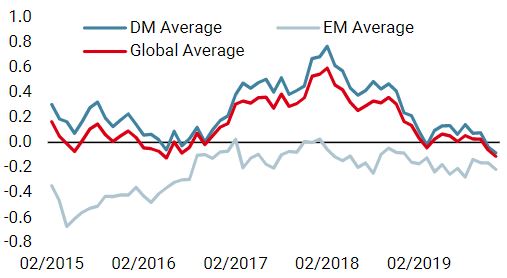

Nowcaster d’inflation mondiale

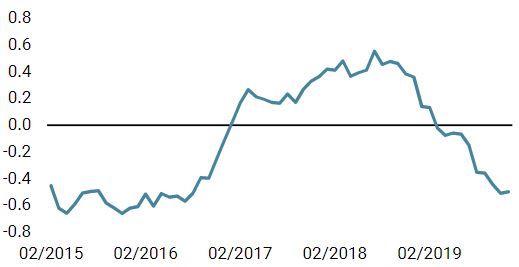

Nowcaster de tensions sur le marché

Changements hebdomadaires

- Notre Nowcaster de croissance mondiale a baissé la semaine dernière. 47% des données s’améliorent dont 46% pour le monde développé. La stabilisation de la croissance reste d’actualité, mais c’est un premier signal négatif.

- Notre Nowcaster d’inflation mondiale n’a pas changé la semaine dernière, et le risque d’inflation reste faible.

- Les tensions sur les marchés sont restées stables la semaine dernière et le risque de tensions est faible.

Sources: Unigestion. Bloomberg, au 16 décembre 2019.

Informations Importantes

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à une autre personne.

Les informations et les données présentées dans ce document peuvent porter sur l’activité générale du marché ou les tendances du secteur, mais ne constituent pas des prévisions, des recherches ou des conseils de placement. La présente n’est pas une promotion financière et ne constitue nullement une offre, sollicitation ou recommandation de quelque nature que ce soit, d’investir dans les stratégies ou dans les véhicules d’investissement auxquels le document fait référence. Certaines des stratégies d’investissement décrites ou auxquelles il est fait allusion dans la présente publication peuvent être interprétées comme des investissements à haut risque ou difficiles à réaliser, par ailleurs susceptibles de subir des pertes importantes et soudaines, notamment une perte totale de l’investissement.

Les points de vue en matière d’investissement, ainsi que les opinions ou analyses économiques et boursières exprimées dans le présent document représentent le jugement d’Unigestion à la date de publication, sans tenir compte de la date à laquelle vous avez accès à ces informations. Rien ne garantit l’exactitude de ces opinions, lesquelles ne prétendent pas non plus constituer une description complète des titres, des marchés et des évolutions qui y sont mentionnés. Toutes les informations fournies sont sujettes à modification sans préavis. Dans la mesure où le présent rapport contient des déclarations concernant l’avenir, ces déclarations sont de nature prospective et donc soumises à un certain nombre de risques et d’incertitudes, notamment l’impact des produits concurrents, les risques liés à l’acceptation du marché et des risques divers.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre d’information uniquement et peuvent provenir de sources extérieures. Même si nous estimons que les informations obtenues de sources publiques et de tiers sont fiables, nous ne les avons pas vérifiées de manière indépendante et ne pouvons donc garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ni garantie, expresse ou implicite, n’est faite ni ne sera faite par Unigestion à cet égard, et aucune responsabilité ni obligation ne saurait être assumée par Unigestion. Sauf indication contraire, la source est Unigestion. La performance passée n’est pas un indicateur de la performance future. Tout investissement comporte des risques, y compris le risque de perte totale pour l’investisseur.

Unigestion SA est réglementé et autorisé par l’Autorité fédérale suisse de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est réglementé et autorisé par la Financial Conduct Authority (FCA) au Royaume-Uni, et est enregistré auprès de la Securities and Exchange Commission (SEC) aux États-Unis. Unigestion Asset Management (France) S.A. est réglementé et autorisé par l’Autorité des marchés financiers en France (AMF). Unigestion Asset Management (Canada) Inc., qui possède des bureaux à Toronto et à Montréal, est inscrit comme gérant de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada, et comme gérant de fonds d’investissement en Ontario et au Québec. Son organisme régulateur principal est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asia Pte Limited est réglementé et autorisé par l’Autorité monétaire de Singapour (MAS). Unigestion Asset Management (Copenhagen) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Danish Financial Supervisory Authority (DFSA). Unigestion Asset Management (Düsseldorf) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN).