Après l’extraordinaire relance monétaire et budgétaire et le boom économique qui en a résulté, le risque d’inflation s’est considérablement accru, obligeant les banques centrales à reconnaître son caractère non transitoire. Bien que la trajectoire future des banques centrales soit claire, elle est loin d’être uniforme et les réponses diffèrent largement à travers le monde. De nombreuses banques centrales des marchés émergents ont déjà resserré leur politique monétaire pour lutter contre les forces inflationnistes. Les banques centrales des pays développés ont cependant pris leur temps et n’ont commencé que récemment à changer de ton. Le timing de ce changement de langage et d’orientation future a été aggravé par l’apparition récente de la nouvelle variante Covid omicron. Que pouvons-nous attendre des banques centrales à l’avenir ?

Spotlight

Et Maintenant

Les banques centrales après la crise de la pandémie

Par définition, une banque centrale est chargée de superviser le système et la politique monétaires d’un pays, de réguler sa masse monétaire, de maintenir la stabilité des prix et de modérer les taux d’intérêt à long terme. Selon la région, certaines se préoccupent davantage de l’emploi, d’autres de l’inflation, bien que la plupart d’entre elles aient désormais un double mandat, s’efforçant de trouver un juste équilibre entre les deux.

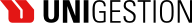

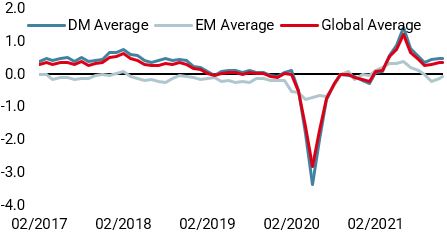

Les séquelles de la crise Covid 19 de l’année dernière ont engendré des approches différentes de la part des banques centrales et des gouvernements – certains ont été beaucoup plus proactifs dans le soutien de leurs économies, de sorte que la voie de la normalisation a été marquée par de grandes dispersions. Sur les marchés émergents, ces différences se sont manifestées à une échelle exceptionnelle ; par exemple, la COPOM (banque centrale brésilienne) a relevé ses taux de 725 points de base pour la seule année en cours et signale que d’autres hausses sont à venir afin de lutter activement contre une inflation à deux chiffres. La Reserve Bank of India (RBI), quant à elle, n’a pas bougé et a maintenu des taux historiquement bas à 4 % pour stimuler davantage la croissance économique, après avoir été particulièrement touchée par la pandémie. La Turquie, qui affiche l’un des taux d’inflation les plus élevés parmi les pays émergents, a adopté une approche très différente et a décidé de baisser ses taux, une erreur coûteuse qui a entraîné une chute de plus de 50 % de la livre turque depuis le début de l’année, malgré les nombreuses interventions de sa banque centrale sur le marché des changes. La Chine est un autre cas particulier, car elle est en train de détendre ses taux alors que le reste du monde tend à les resserrer. Les marchés émergents ont une longue histoire de « gestion » de l’inflation par rapport aux marchés développés, où l’inflation a tendance à être moins « collante ». Néanmoins, les marchés émergents sont un bon exemple pour illustrer la grande dispersion des réponses des banques centrales, qui continuera probablement à augmenter. Le message est clair cependant, la normalisation a commencé et la politique accommodante disparaît doucement mais sûrement dans le monde entier, comme l’illustre le graphique 1 ci-dessous.

Figure 1 : Marchés émergents – hausses / baisses des taux en % YTD

Source: Unigestion, Bloomberg au 15.12.2021

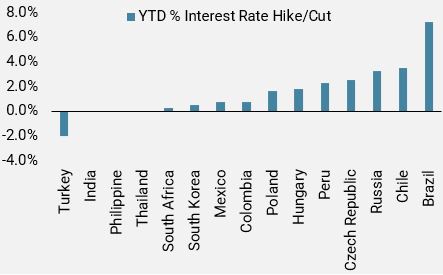

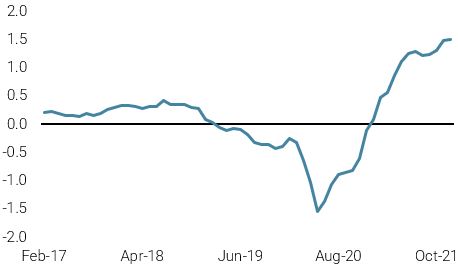

Inflation: Après plus d’une décennie de déflation / faible inflation dans le monde développé, l’inflation a fait un retour exceptionnel. Depuis fin 2020, nous avons fait valoir que les pressions inflationnistes ne seraient pas « transitoire » », car la reprise de la demande post-crise se heurterait à des contraintes d’offre et de travail. Nos Nowcasters d’inflation ont détecté très tôt cette « reflation », tant pour le monde développé que pour les marchés émergents, qui s’est ensuite transformée en une véritable histoire d’ « inflation ».

De nombreux banquiers centraux du monde développé ont remis en question ce point de vue tout au long de cette année, jusqu’à récemment. La Réserve fédérale américaine (Fed) a finalement fait volte-face fin novembre, Jerome Powell déclarant que l’heure était probablement venue de retirer le mot « transitoire » pour l’inflation. L’économiste en chef de la Banque d’Angleterre (BOE), Huw Pill, a récemment déclaré: « l’équilibre des risques évolue actuellement vers de grandes inquiétudes quant aux perspectives d’inflation, car la vigueur actuelle de l’inflation semble être plus durable que prévu initialement ». La Banque centrale européenne (BCE) a reconnu dernièrement que l’inflation dans la zone euro restera élevée plus longtemps que prévu, mais elle s’attend à ce qu’elle tombe sous son objectif de 2 % à moyen terme. Le processus de normalisation dans le monde développé a été lent jusqu’à présent, surtout par rapport aux marchés émergents. Quelques banques centrales développées ont toutefois une longueur d’avance. En septembre dernier, la Norvège a été le premier pays à relever ses taux d’intérêt, déclarant qu’il était nécessaire d’entamer une normalisation progressive, compte tenu de l’amélioration de l’économie. Elle a procédé à une nouvelle hausse de 25 points de base la semaine dernière. La Nouvelle-Zélande a également relevé ses taux à deux reprises de +25bps afin de contenir les pressions inflationnistes.

Figure 2 : Nowcaster d’inflation des pays développés et émergents :

Source: Unigestion, Bloomberg au 15.12.2021

En l’absence de nouvelles crises ou d’événements extrêmes, nous prévoyons la poursuite de la normalisation des politiques monétaires l’année prochaine. Ceci étant dit, nous pensons que le contexte macroéconomique en 2022 ne sera pas propice à un début de cycle de hausse majeure, ce qui nous met en désaccord avec le pricing actuel du marché, notamment pour la Fed.

En effet, nous pensons que l’inflation atteindra un pic l’année prochaine, étant donné que les taux d’épargne ont baissé de manière significative, empêchant ainsi toute demande refoulée importante. Dans le même temps, de nouvelles capacités sont mises en place et nous pensons que les problèmes d’approvisionnement vont s’atténuer au début de l’année prochaine. Compte tenu du poids important de l’alimentation, de l’énergie et des autres produits de base dans l’inflation globale, il est peu probable que les prix subissent les mêmes pressions l’année prochaine, à moins d’une flambée extraordinaire de ces composantes essentielles. Un argument qui renforce notre point de vue est que de nombreux marchés de produits de base révèlent déjà une offre supérieure à la demande ou une augmentation des stocks via leurs courbes à terme, qui sont actuellement en backwardation. Cela devrait permettre aux banques centrales de laisser passer les changements de politique et d’évaluer leurs impacts avant de s’engager dans un resserrement agressif.

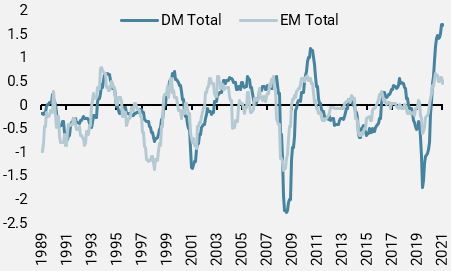

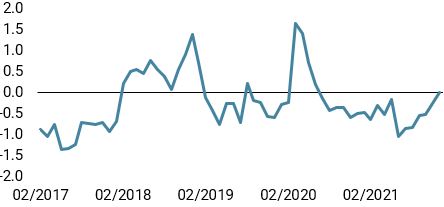

L’incertitude Covid ne déraille pas la trajectoire des banques centrales

Il est intéressant de noter que le dernier revirement hawkish de la Fed intervient à un moment inopportun, alors que l’incertitude augmente face à l’apparition d’une nouvelle variante Covid – omicron. La Fed était bien en retard jusqu’à la dernière réunion du FOMC de décembre, la semaine passée, lorsqu’elle s’est alignée sur le pricing du marché en réduisant le rythme des achats d’actifs à 30 milliards de dollars par mois, qui se termineront ainsi en mars 2022. Le dot plot actualisé montre que la prévision médiane des taux pour l’année prochaine est de 3 hausses et à peu près la même pour 2023. Le message de la conférence de presse était clair : des données sur l’inflation et l’emploi plus fortes que prévu ont réduit le besoin d’argent facile. Nous pensons que le pricing des hausses de taux de la Fed est peut-être trop agressif à ce stade. Si l’on se fie à l’histoire, la Fed a largement fait preuve de prudence ces dernières années au lieu de procéder à un resserrement agressif. En outre, le taux final de la Fed, compris entre 2 % et 2,5 %, est parmi les plus bas de l’histoire et soutient donc l’économie en général. Enfin, les révisions à la hausse de l’IPC et de la croissance pour 2022 et 2023 sont limitées et reflètent notre opinion selon laquelle l’inflation devrait atteindre un pic plus tôt et converger progressivement vers l’objectif d’inflation. Selon le dernier dot plot et les dernières prévisions économiques, les taux réels devraient rester en territoire négatif à la fin du cycle de resserrement, ce qui pourrait également être la première fois dans l’histoire.

Par conséquent, malgré les titres globalement hawkish, nous pensons que le contexte devrait rester favorable aux marchés et à la dynamique macroéconomique. La variante omicron pourrait également constituer un facteur dovish pour certaines banques centrales si la situation se détériore. Bien que la variante delta d’août 2021 n’ait finalement pas changé la donne pour l’économie et les marchés, certaines banques centrales sont plus sensibles à ce type d’événements. Rappelons que la Banque de réserve de Nouvelle-Zélande (RBNZ) a décidé de reporter une hausse de prix entièrement pricée en raison de la découverte de quelques cas de variante Delta. La semaine dernière cependant, alors que l’omicron s’est répandu comme une traînée de poudre au Royaume-Uni, la BOE a finalement décidé d’appuyer sur la gâchette et a effectué sa première hausse de 25 points de base, ajoutant que la nouvelle variante pourrait accentuer les pressions inflationnistes. Malgré une incertitude accrue à court terme, compte tenu des informations actuellement disponibles et de la grande proportion de personnes vaccinées dans le monde développé, nous ne pensons pas que la variante omicron fera dérailler les trajectoires de normalisation des banques centrales.

Figure 3 : trajectoire attendue de la FED et pricing actuel du marché::

Source: Unigestion, Bloomberg au 15.12.2021

Risques pour notre scénario de base

En 2022, il sera essentiel de surveiller les taux réels et les courbes de taux pour voir dans quelle mesure le resserrement attendu par les principales banques centrales du monde pourrait faire dérailler la tendance haussière des bénéfices et des rendements des actifs de croissance et réels. Une accélération du resserrement et un ralentissement de l’inflation pousseraient les taux réels vers le haut et pèseraient sur les valorisations des actifs axés sur la croissance. Comme nous l’avons dit, nous pensons que l’inflation atteindra un pic l’année prochaine. Toutefois, si cela devait se produire plus tard que prévu, les banques centrales pourraient procéder à un resserrement plus agressif, avec des conséquences importantes pour les marchés, où les valorisations et l’effet de levier sont tous deux élevés. Un autre risque proviendrait du Covid, si l’efficacité des vaccins diminue et si de nouvelles variantes plus dangereuses obligent les gouvernements à recourir à des mesures drastiques telles que le confinement, ce qui perturberait la reprise économique. Dans un tel scénario, les banques centrales feraient volte-face sur leur récente position hawkish et reviendraient à une stimulation massive pour éviter la déflation et les défaillances en cascade, ce qui pousserait les taux obligataires à la baisse.

Conclusion

Les banques centrales reviennent sur le devant de la scène après une période exceptionnelle de politique monétaire ultra-libre. Nous pensons que le pricing actuel du marché est élevé et anticipons moins de hausses que prévu, notamment par la FED, car l’inflation devrait atteindre un pic. Pour 2022, nous avons donc une préférence pour les actifs de croissance séculaire et de qualité au détriment de la valeur. Quant à la reflation et les actifs réels, après avoir été exposés à des breakevens d’inflation pendant plusieurs mois, nous avons pris quelques bénéfices, car nous pensons que le pricing actuel reflète la « perfection » de la poursuite de la pression inflationniste. Nous voyons deux risques principaux à notre scénario de base : 1) une normalisation plus rapide ; 2) Covid menace à nouveau la reprise / normalisation.

Unigestion Nowcasting

World Growth Nowcaster

World Inflation Nowcaster

Market Stress Nowcaster

Changement hebdomadaire

- La semaine dernière, notre Nowcaster de croissance mondiale était stable, les indicateurs de la plupart des pays restant inchangés.

- Notre Nowcaster de l’inflation mondiale a légèrement augmenté en raison de pressions inflationnistes plus fortes aux États-Unis et en Australie.

- Les tensions sur le marché sont restées stables, la volatilité demeurant élevée et les spreads n’ayant pas encore été retracés.

Sources : Unigestion. Bloomberg, au 17 décembre 2021

Informations Importantes

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à toute autre personne.

Les informations et les données présentées dans ce document peuvent traiter de l’activité générale du marché ou des tendances du secteur, mais ne doivent pas être considérées comme des prévisions, des recherches ou des conseils d’investissement. Il ne s’agit pas d’une promotion financière et ne constitue pas une offre, une sollicitation ou une recommandation de quelque nature que ce soit d’investir dans les stratégies ou dans les véhicules d’investissement auxquels il fait référence. Certaines des stratégies d’investissement décrites ou évoquées dans le présent document peuvent être considérées comme des investissements à haut risque et difficilement réalisables, susceptibles de subir des pertes substantielles et soudaines, y compris la perte totale de l’investissement.

Les vues d’investissement, les opinions ou les analyses économiques et de marché exprimées dans ce document présentent le jugement d’Unigestion à la date de publication sans tenir compte de la date à laquelle vous pouvez accéder à l’information. Il n’y a aucune garantie que ces vues et opinions exprimées seront correctes et elles ne prétendent pas être une description complète des titres, marchés et développements auxquels il est fait référence. Toutes les informations fournies ici sont susceptibles d’être modifiées sans préavis. Dans la mesure où ce rapport contient des déclarations concernant l’avenir, ces déclarations sont prospectives et soumises à un certain nombre de risques et d’incertitudes, y compris, mais sans s’y limiter, l’impact des produits concurrents, les risques d’acceptation par le marché et d’autres risques.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre indicatif uniquement et peuvent provenir de sources tierces. Bien que nous estimions que les informations obtenues de sources publiques et tierces sont fiables, nous ne les avons pas vérifiées de manière indépendante et nous ne pouvons donc pas garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ou garantie, expresse ou implicite, n’est ou ne sera faite par Unigestion à cet égard et aucune responsabilité n’est ou ne sera acceptée. Sauf indication contraire, la source est Unigestion. Les performances passées ne préjugent pas des performances futures. Tout investissement comporte des risques, y compris la perte totale pour l’investisseur.

Unigestion SA est autorisée et réglementée par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est autorisée et réglementée par la Financial Conduct Authority (FCA) britannique et est enregistrée auprès de la Securities and Exchange Commission (SEC). Unigestion Asset Management (France) S.A. est autorisée et réglementée par l’Autorité des Marchés Financiers (AMF). Unigestion Asset Management (Canada) Inc, dont les bureaux sont situés à Toronto et à Montréal, est enregistrée en tant que gestionnaire de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada et également en tant que gestionnaire de fonds d’investissement en Ontario et au Québec. Son principal organisme de réglementation est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asset Management (Düsseldorf) SA est co-régulée par l’Autorité des Marchés Financiers (AMF) et la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN)