Les Correlations Se Dechainent

Parmi les nombreux aspects qui font de la correction actuelle une « correction spéciale », la dislocation des corrélations entre actifs est déterminante. La corrélation entre les actifs est la pierre angulaire de l’investissement de portefeuille, dès lors qu’il s’agit de plus d’un seul actif. Les interactions entre les classes d’actifs évoluent dans le temps et peuvent rester stables sur de longues périodes ou dans des situations spécifiques… jusqu’à ce qu’elles ne le soient plus. L’ampleur du choc de corrélation de 2022 va marquer l’histoire : un environnement où il est difficile de se cacher, mais favorable à l’investissement actif.

Future Correlations

Et Maintenant ?

La clé des théories d’allocation du capital

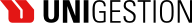

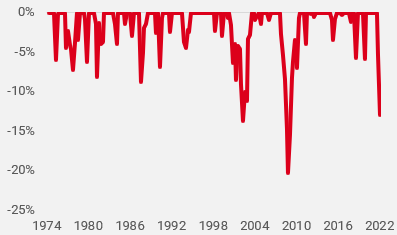

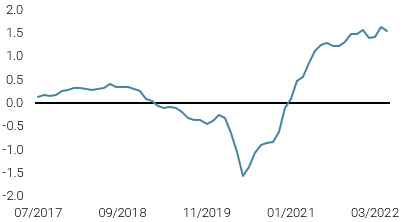

Au cœur de tous les mécanismes d’allocation, des plus simples aux plus complexes, les corrélations supposent que le passé est un bon indicateur de l’évolution d’un actif par rapport à un autre. Le meilleur exemple est la relation théorique entre les actions et les obligations, les deux principales composantes des portefeuilles diversifiés traditionnels. Leur relation à long terme est censée avoir une corrélation négative, ce qui rend leur association efficace dans le temps, car l’une diversifie l’autre. Lorsque cette relation se maintient, le contexte du marché peut être divisé en deux grands régimes : « Risk ON », lorsque les actions prospèrent et que les obligations perdent de la valeur, et à l’inverse, « Risk OFF », lorsque les investisseurs se débarrassent du risque actions et se réorientent vers des actifs plus sûrs, comme les obligations d’État. Les régimes intermédiaires, que nous définissons comme des « fêtes du bêta » (lorsque des actifs supposés négativement corrélés prospèrent ensemble), ou à l’inverse, des « chocs de corrélation », sont devenus plus fréquents sous l’ère QE/QT après la crise financière mondiale. En outre, les niveaux de corrélation peuvent avoir une apparence différente selon la combinaison fréquence/fenêtre d’observation. Ainsi, la corrélation trimestrielle actions/obligations depuis le début des années 1970 a une moyenne proche de 0, tandis que le calcul sur une base quotidienne ou hebdomadaire aboutit à une corrélation négative de -0,25. Il est évident que ces mesures peuvent varier considérablement par rapport à leur moyenne à long terme lorsqu’on examine des fenêtres temporelles spécifiques et plus courtes. La relation trimestrielle entre les deux principales classes d’actifs sur une fenêtre glissante d’un an a varié de +0,7 à -0,8 au cours des 50 dernières années, comme le montre le graphique 1 ci-dessous.

Nous pensons que les changements dans les régimes de corrélation sont déterminés par les changements dans les régimes macroéconomiques et que les corrélations entre les rendements des actifs et les différents types d’environnements macroéconomiques sont plus stables dans le temps que les corrélations entre les actifs, ce qui plaide en faveur d’un investissement basé sur le risque macro.

Figure 1 : Corrélation historique entre les actions et les obligations

Source : Bloomberg, Unigestion au 31.03.2022

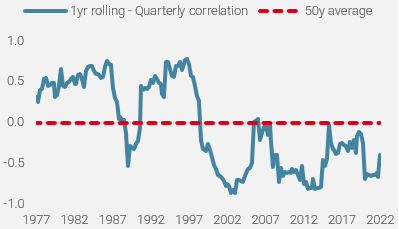

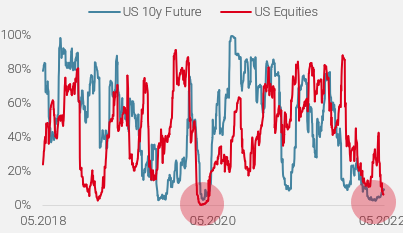

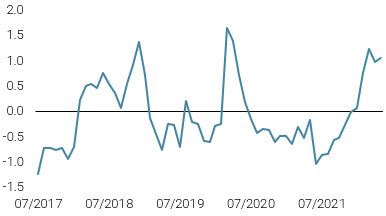

En regardant les choses différemment, on pourrait se demander : combien de fois les obligations d’État ont-elles protégé les investisseurs lorsque les actions ont perdu de la valeur ? La figure 2 illustre la fréquence (hit ratio) des rendements positifs des obligations lorsque les actions sont en baisse, sur une base hebdomadaire et sur une fenêtre glissante de 6 mois. Actuellement à 37 %, c’est l’un de ces rares cas où les obligations d’État n’offrent une protection qu’un tiers du temps, bien en dessous de leur moyenne attendue à long terme de 68 %, soit environ deux tiers du temps.

Figure 2 : Baisses du S&P500 et hit ratio des obligations d’État

Source : Bloomberg, Unigestion au 06.05.2022

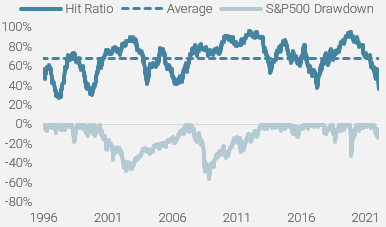

Plus encore que la fréquence des dislocations de corrélation, c’est la profondeur du choc de corrélation qui importe. À cet égard, le choc subi depuis le début de l’année est exceptionnel. La figure 3 représente les rendements trimestriels des obligations américaines par rapport au S&P 500.

Figure 3 : Rendements trimestriels – Bons du Trésor US par rapport au S&P 500

Source : Bloomberg, Unigestion au 06.05.2022

Ce tableau suscite plusieurs observations :

- La majorité des occurrences sont situées dans la zone verte, qui correspond à des rendements positifs pour une allocation 50/50 entre actions et obligations.

- Dans la moitié gauche du graphique, où les rendements des actions sont négatifs, une grande majorité des cas révèle des rendements positifs pour les obligations, qui constituent donc une couverture efficace dans les régimes « Risk OFF ».

- Pour 2022, les points rouges et noirs mettent en évidence les rendements du T1 et du T2 respectivement, ce qui, d’un point de vue historique, les classe parmi les pires chocs de corrélation des 50 dernières années (figure 4).

- Les carrés rouges et orange comparables se sont produits au T1 1980 et au T3 1981, après le deuxième choc pétrolier qui a fait grimper l’inflation de l’IPC à 15 % et les taux de la Fed à… 20 %. Et ce n’est pas une coïncidence : les chocs d’inflation ont tendance à être LE principal facteur à l’origine des grandes dislocations de corrélation, car la réévaluation de la prime d’inflation pousse les rendements nominaux à la hausse, ce qui entraîne des pertes sur le marché obligataire et déclenche la correction des actions.

- Les chocs de corrélation ne durent pas, car en fin de compte, il faut que quelque chose cède : une récession suit le choc d’inflation, obligeant les banques centrales à cesser de resserrer et/ou à assouplir leur politique monétaire. Les rendements des actions restent alors négatifs, mais les obligations recommencent à jouer leur rôle de couverture. Ou, à l’inverse, la croissance reste élevée et l’inflation atteint un pic, ce qui permet aux actions de se redresser alors que les rendements des obligations restent faibles. Les carrés verts mettent en évidence les performances du deuxième trimestre de 1980 et du quatrième trimestre de 1981. Dans ces cas précis, les chocs de corrélation ont été suivis d’une grande « fête du bêta ».

- Bien que nous pensions que le pire est derrière nous en ce qui concerne l’ampleur du choc de corrélation que les marchés subissent actuellement, cela ne signifie pas nécessairement que l’allocation 50/50 de référence se comportera comme dans les années 1980, qui ont enregistré des rendements exceptionnels au trimestre suivant. Les raisons qui sous-tendent ce point de vue sont les suivantes 1) le niveau absolu du carry obligataire aujourd’hui (environ 3 % contre 15 % à l’époque) rend beaucoup plus difficile de générer des rendements importants à court terme et 2) la Fed semble prête à combattre l’inflation à tout prix, malgré le risque de pousser l’économie américaine en récession, ce qui maintient le sentiment envers les actifs à risque à des niveaux déprimés.

Figure 4 : Drawdown glissant – allocation 50/50

Source : Bloomberg, Unigestion au 06.05.2022

Ailleurs

Certains mécanismes de corrélation et/ou hypothèses fonctionnent parfois, confirmant l’intuition, parfois non.

Lorsqu’il s’agit de couvrir des actifs, l’or est considéré comme une couverture efficace en période d’inflation élevée, car il est la réserve de valeur ultime. Même si l’on pouvait confirmer cette hypothèse par sa corrélation positive à long terme avec l’IPC américain, la vérité est que l’or est davantage influencé (négativement) par 1) les taux réels et 2) le dollar américain. Il n’est donc pas étonnant que l’or ait perdu 10 % depuis son sommet du 8 mars à 2025, coïncidant avec une hausse rapide du dollar américain et des taux réels.

Les actifs de croissance, notamment dans le secteur des technologies, dont la performance relative est négativement corrélée aux taux d’intérêt, ont sous-performé – malheureusement mais sans surprise – dans le contexte actuel de resserrement monétaire et de choc des taux d’intérêt. En outre, une autre classe d’actifs, désormais fortement interconnectée avec la Tech, a également subi une importante « surprise » de corrélation en 2022. Les crypto-monnaies, considérées « historiquement » comme non corrélées à toute autre prime de risque, ont connu un important pic de corrélation à ce jour, et à un moment très inopportun.

Conclusion

La corrélation, ou plutôt l’absence de corrélation entre les actifs financiers, est ce qui rend la diversification efficace la plupart du temps. Plus important encore, il est primordial d’identifier les changements de régime, notamment ceux qui entraînent des chocs de corrélation importants. Les déclencheurs peuvent différer d’un épisode à l’autre, mais leur point commun est qu’ils doivent être suffisamment effrayants pour pousser les investisseurs à se lancer dans un vaste deleveraging, tels que : des chocs systémiques (GFC de 2008), des chocs d’inflation (années 1970, 2022), des chocs de politique monétaire (2018, 2022) ou des chocs exogènes (Covid).

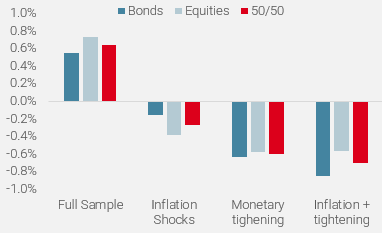

Comme nous l’avons mentionné plus haut, être capable de prendre en compte les régimes macroéconomiques avec précision permet de mieux prévoir les chocs de corrélation et de procéder à des ajustements proactifs de l’allocation de portefeuille. La figure 5 compare les rendements des actions, des obligations et d’une allocation 50/50 en cas de chocs inflationnistes et monétaires. Sans surprise, le rendement mensuel excédentaire moyen est négatif dans de tels scénarios. Sur la base de ces relations plus stables et après avoir identifié le risque d’inflation au début des années 2021 et 2022 grâce à nos Nowcasters macroéconomiques, notre allocation dynamique a ajusté l’exposition à ces classes d’actifs en conséquence.

Figure 5 : Rendements basés sur les régimes depuis 1973

Source : Bloomberg, Unigestion au 11.05.2022

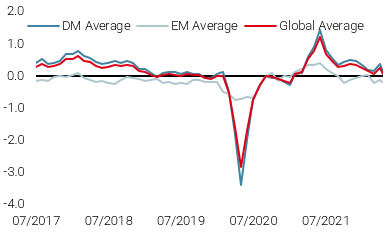

Si l’on se fie à l’histoire, les grands chocs de corrélation sont suivis d’une normalisation des comportements des actifs croisés, ce qui rend la diversification à nouveau intéressante. Notre indicateur interne de complaisance indique actuellement un pessimisme extrême, tant pour les actifs à risque que pour les actifs de couverture, ce qui est généralement un bon indicateur d’un futur retour à la moyenne de la corrélation.

Figure 6 : Indicateurs de complaisance

Source : Bloomberg, Unigestion au 11.05.2022

Nous pensons que nous nous rapprochons ou que nous sommes déjà dans cette deuxième phase. De nombreux risques demeurent à l’horizon, qu’il s’agisse d’une erreur de politique monétaire, d’un environnement inflationniste persistant, voire d’une récession. La complaisance des investisseurs a été balayée en 2022, et ces risques et les changements rapides des fondamentaux macroéconomiques ont finalement été intégrés dans les prix des actifs. À cet égard, nous restons prudents pour l’instant, avec de faibles expositions à la plupart des primes de risque, et nous sommes prêts à redéployer le risque lorsque l’incertitude se dissipe et/ou que le comportement du marché est considéré comme excessivement pessimiste.

Unigestion Nowcasting

World Growth Nowcaster

World Inflation Nowcaster

Market Stress Nowcaster

Changements hebdomadaires

- La semaine dernière, notre Nowcaster de croissance mondiale a légèrement baissé, alors que les conditions d’emploi aux Etats-Unis se stabilisent

- Notre Nowcaster sur l’inflation mondiale est resté stable, la plupart des économies continuant à subir des pressions inflationnistes soutenues.

- Les tensions sur le marché ont légèrement diminué à mesure que les composantes sous-jacentes s’atténuaient.

Sources : Unigestion, Bloomberg, au 16 mai 2022.

Informations Importantes

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à toute autre personne.

Les informations et les données présentées dans ce document peuvent traiter de l’activité générale du marché ou des tendances du secteur, mais ne doivent pas être considérées comme des prévisions, des recherches ou des conseils d’investissement. Il ne s’agit pas d’une promotion financière et ne constitue pas une offre, une sollicitation ou une recommandation de quelque nature que ce soit d’investir dans les stratégies ou dans les véhicules d’investissement auxquels il fait référence. Certaines des stratégies d’investissement décrites ou évoquées dans le présent document peuvent être considérées comme des investissements à haut risque et difficilement réalisables, susceptibles de subir des pertes substantielles et soudaines, y compris la perte totale de l’investissement.

Les vues d’investissement, les opinions ou les analyses économiques et de marché exprimées dans ce document présentent le jugement d’Unigestion à la date de publication sans tenir compte de la date à laquelle vous pouvez accéder à l’information. Il n’y a aucune garantie que ces vues et opinions exprimées seront correctes et elles ne prétendent pas être une description complète des titres, marchés et développements auxquels il est fait référence. Toutes les informations fournies ici sont susceptibles d’être modifiées sans préavis. Dans la mesure où ce rapport contient des déclarations concernant l’avenir, ces déclarations sont prospectives et soumises à un certain nombre de risques et d’incertitudes, y compris, mais sans s’y limiter, l’impact des produits concurrents, les risques d’acceptation par le marché et d’autres risques.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre indicatif uniquement et peuvent provenir de sources tierces. Bien que nous estimions que les informations obtenues de sources publiques et tierces sont fiables, nous ne les avons pas vérifiées de manière indépendante et nous ne pouvons donc pas garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ou garantie, expresse ou implicite, n’est ou ne sera faite par Unigestion à cet égard et aucune responsabilité n’est ou ne sera acceptée. Sauf indication contraire, la source est Unigestion. Les performances passées ne préjugent pas des performances futures. Tout investissement comporte des risques, y compris la perte totale pour l’investisseur.

Unigestion SA est autorisée et réglementée par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est autorisée et réglementée par la Financial Conduct Authority (FCA) britannique et est enregistrée auprès de la Securities and Exchange Commission (SEC). Unigestion Asset Management (France) S.A. est autorisée et réglementée par l’Autorité des Marchés Financiers (AMF). Unigestion Asset Management (Canada) Inc, dont les bureaux sont situés à Toronto et à Montréal, est enregistrée en tant que gestionnaire de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada et également en tant que gestionnaire de fonds d’investissement en Ontario et au Québec. Son principal organisme de réglementation est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asset Management (Düsseldorf) SA est co-régulée par l’Autorité des Marchés Financiers (AMF) et la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN).