Les dernières semaines ont été marquées par un fort optimisme quant à la vigueur de la reprise économique, propulsant les « trades de réouverture » à la hausse tout en pénalisant les classes d’actifs et les secteurs les plus sensibles à l’inflation. La hausse des taux occupe le devant de la scène et les questions sur l’action future des banques centrales se font de plus en plus pressantes. Comment – et surtout quand – les banques centrales vont-elles réagir ? Interviendront-elles trop tard ? Quelle est la crédibilité du discours « transitoire » entourant les craintes d’inflation ?

Heavy Dream Rotation

Et Maintenant ?

Des reprises inégales engendrent des plans d’action différents

D’un point de vue macroéconomique, toutes les conditions sont réunies pour que les pressions inflationnistes se maintiennent plus longtemps que ne le laissent entendre les banques centrales, en particulier la Fed. Compte tenu des niveaux de croissance attendus, une approche traditionnelle de la situation globale inciterait les politiques à adopter un ton plus « hawkish » si ce n’était de l’incertitude entourant la pandémie. Les stratégies de sortie ne seront probablement pas aussi homogènes que les réponses mondiales à la crise, étant donné la disparité du rythme et de l’ampleur de la reprise entre les régions. Les divergences dans les réponses des diverses banques centrales seront inévitables et, avec elles, des opportunités de valeur relative, où des stratégies alpha, plutôt que bêta, s’ouvriront.

États-Unis et Europe : l’histoire de deux blocs

En raison de différences structurelles dans la gestion de leurs plans monétaires et fiscaux, le rythme attendu des reprises des deux continents et leurs projections macroéconomiques divergent énormément pour les années à venir. Lors de sa dernière réunion du FOMC, la Fed a revu à la hausse ses prévisions de croissance pour 2021, les faisant passer de 4,2 % à un étonnant 6,5 %, tandis que l’inflation réalisée pour l’année devrait excéder l’objectif de départ de la banque centrale sans dépassement massif. L’indice PCE de base – la mesure de l’inflation préférée de la Fed – est désormais fixé à 2,2 %, contre 1,8 % lors de la réunion de décembre. Si cela se confirme et que les prix ne dépassent pas l’objectif, c’est de bon augure pour l’économie américaine en général et pour les actifs financiers en particulier. Cela permettrait un retour en douceur à des politiques monétaires « normales » avec une remontée ordonnée des taux d’intérêt, l’un des principaux risques auxquels sont confrontés les investisseurs en ce moment. Cependant, nous pensons qu’il existe un risque que les pressions inflationnistes soient moins transitoires que prévu, augmentant les chances que la Fed reste « derrière la courbe » et se voit ensuite contrainte de changer de cap plus rapidement que prévu. Les effets de base pousseront l’inflation du deuxième trimestre à environ 3 %, tandis que les déséquilibres de l’offre et de la demande pourraient avoir un impact plus durable sur les prix. Nous nous attendons donc à ce que la réduction progressive des achats d’actifs se produise plus rapidement que ne le suggèrent les prix actuels, et que la hausse des taux directeurs ait lieu plus tôt que la projection actuelle de 2023. La trajectoire de la politique monétaire américaine dans les trimestres à venir ne peut que devenir plus agressive et plus rapide que prévu actuellement.

La situation en Europe est toutefois différente. L’inflation devrait rester modérée pendant une période prolongée, tandis que la croissance du PIB et l’emploi se redressent moins rapidement qu’aux États-Unis. L’inflation IPCH devrait dépasser 1,5 % d’ici la fin de l’année avant de retomber légèrement au-dessus de 1 %, loin de l’objectif de 2 % de la BCE. En outre, le risque posé par la hausse des taux a un goût différent sur le vieux continent étant donné l’hétérogénéité des dynamiques fondamentales entre les pays membres. C’est pourquoi la BCE s’intéresse de plus près à la flambée des taux. Lors de sa dernière réunion, la banque centrale a décidé d’intensifier ses opérations hebdomadaires d’achat d’actifs dans le cadre de son programme PEPP afin de maintenir les taux à un bas niveau et d’empêcher un durcissement des conditions de financement pour les emprunteurs souverains qui, autrement, pèserait sur la reprise à un moment très inopportun. Avec de nombreuses munitions encore disponibles dans le programme spécial pandémie, l’objectif est d’augmenter les achats d’actifs dans les mois à venir pour passer d’une moyenne de 15 milliards d’euros à 20 milliards d’euros par semaine : une position complètement différente de celle de son homologue américain.

Ces divergences sont confirmées par nos Nowcasters depuis un certain temps déjà. Aux États-Unis, la croissance est supérieure au potentiel depuis septembre dernier, malgré un ralentissement temporaire en décembre et janvier. En revanche, la croissance européenne est restée en dessous de son potentiel et peine encore aujourd’hui, principalement en raison d’un affaiblissement des perspectives d’investissement, de la consommation et d’une amélioration insuffisante du chômage. En termes relatifs, la situation devrait rester favorable aux États-Unis à court terme, notamment en raison de l’évolution récente de la pandémie et de la disparité monumentale dans l’ampleur du stimulus fiscal entre les deux côtés de l’Atlantique. En effet, le soutien budgétaire total représente désormais plus de 12 % du PIB américain, contre 6 % « seulement » en Europe. Cela aura un impact relatif énorme à moyen terme sur le rythme de la reprise économique et les pressions inflationnistes, ainsi que sur les besoins de financement.

Où regarder maintenant : dispersion et valeur relative

D’importantes rotations ont déjà eu lieu dans le cadre de ce que l’on appelle les « trades de réouverture » depuis le début de l’année, à travers et au sein des classes d’actifs. Les primes de risque pro-cycliques et certaines primes de risque d’inflation ont été soutenues par de meilleures perspectives économiques, tandis que la duration a été durement touchée par l’une des hausses de taux les plus rapides de l’histoire. Sous la surface, les petites capitalisations, les valeurs financières et celles liées à l’énergie ont surperformé tandis que les valeurs technologiques ont souffert. L’indice Russell 2000, considéré comme l’un des principaux indicateurs de l’amélioration des perspectives de croissance, a surperformé le S&P 500 de 14 % au 15 mars, et de 12 % dans le secteur financier américain. Les obligations américaines ont fortement sous-performé leurs homologues du G7, avec des taux à 10 ans en hausse de 80 points de base depuis le début de l’année contre seulement 30 points de base pour les Bunds allemands, ce qui est parfaitement conforme aux forces fondamentales relatives décrites ci-dessus. La semaine dernière, des débouclements partiels ont eu lieu dans ces gros trades sectoriels et de valeur relative en raison du renforcement des mesures de confinement prises face à ce que les autorités sanitaires craignent être une troisième vague de la pandémie. De plus, ces rotations ont coïncidé avec les flux de rééquilibrage trimestriels, un processus qui pèse généralement sur les grandes surperformances et profite aux retardataires, les gestionnaires d’actifs ramenant les expositions aux niveaux cibles souhaités.

Selon nous, il ne s’agit que d’un revers temporaire qui ouvre des opportunités pour le moyen terme. La trajectoire de la pandémie reste positive : l’augmentation de la demande des consommateurs touchera l’économie réelle dans les mois à venir et la croissance reste solide. Dans le même temps, l’inflation reste sous-estimée par la communauté des investisseurs et les banquiers centraux. Nous pensons que l’environnement est favorable aux actifs sensibles à l’inflation, tels que les breakevens et les matières premières cycliques. Sur le court terme, nous restons dynamiquement sous-pondérés en duration, en particulier sur les bons du Trésor américain, car nous pensons que la Fed est actuellement en retard sur la courbe et qu’elle pourrait accélérer sa réaction plus tôt que prévu en réponse à toute poussée significative de l’inflation à court terme.

Unigestion Nowcasting

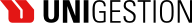

Nowcaster de croissance mondiale

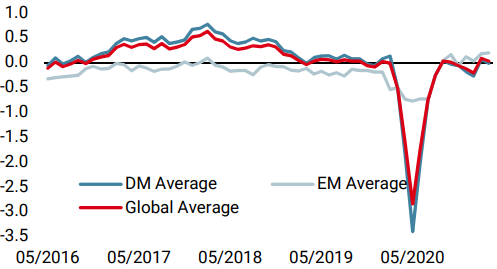

Nowcaster d’inflation mondiale

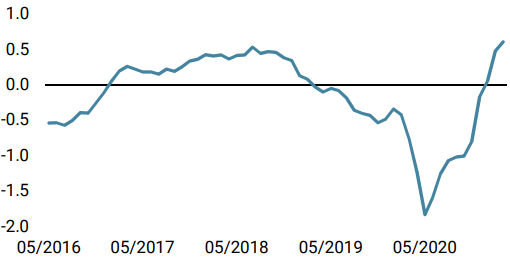

Nowcaster de tensions sur le marché

Changements hebdomadaires

- La semaine dernière, notre Nowcaster de croissance mondiale a baissé suite à un nouveau léger recul des données US. Le Nowcasters de la croissance américaine est maintenant légèrement négatif.

- Notre Nowcaster de l’inflation mondiale a légèrement diminué, la majorité des pays affichant une inflation légèrement plus faible. Le risque d’inflation reste très élevé.

- Les tensions sur le marché ont augmenté dans toutes ses composantes : liquidité, spreads et, plus récemment, volatilité. Le risque de stress du marché est élevé.

Sources : Unigestion. Bloomberg, au 26 mars 2021

Informations Importantes

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à une autre personne.

Les informations et les données présentées dans ce document peuvent porter sur l’activité générale du marché ou les tendances du secteur, mais ne constituent pas des prévisions, des recherches ou des conseils de placement. La présente n’est pas une promotion financière et ne constitue nullement une offre, sollicitation ou recommandation de quelque nature que ce soit, d’investir dans les stratégies ou dans les véhicules d’investissement auxquels le document fait référence. Certaines des stratégies d’investissement décrites ou auxquelles il est fait allusion dans la présente publication peuvent être interprétées comme des investissements à haut risque ou difficiles à réaliser, par ailleurs susceptibles de subir des pertes importantes et soudaines, notamment une perte totale de l’investissement.

Les points de vue en matière d’investissement, ainsi que les opinions ou analyses économiques et boursières exprimées dans le présent document représentent le jugement d’Unigestion à la date de publication, sans tenir compte de la date à laquelle vous avez accès à ces informations. Rien ne garantit l’exactitude de ces opinions, lesquelles ne prétendent pas non plus constituer une description complète des titres, des marchés et des évolutions qui y sont mentionnés. Toutes les informations fournies sont sujettes à modification sans préavis. Dans la mesure où le présent rapport contient des déclarations concernant l’avenir, ces déclarations sont de nature prospective et donc soumises à un certain nombre de risques et d’incertitudes, notamment l’impact des produits concurrents, les risques liés à l’acceptation du marché et des risques divers.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre d’information uniquement et peuvent provenir de sources extérieures. Même si nous estimons que les informations obtenues de sources publiques et de tiers sont fiables, nous ne les avons pas vérifiées de manière indépendante et ne pouvons donc garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ni garantie, expresse ou implicite, n’est faite ni ne sera faite par Unigestion à cet égard, et aucune responsabilité ni obligation ne saurait être assumée par Unigestion. Sauf indication contraire, la source est Unigestion. La performance passée n’est pas un indicateur de la performance future. Tout investissement comporte des risques, y compris le risque de perte totale pour l’investisseur.

Unigestion SA est réglementé et autorisé par l’Autorité fédérale suisse de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est réglementé et autorisé par la Financial Conduct Authority (FCA) au Royaume-Uni, et est enregistré auprès de la Securities and Exchange Commission (SEC) aux États-Unis. Unigestion Asset Management (France) S.A. est réglementé et autorisé par l’Autorité des marchés financiers en France (AMF). Unigestion Asset Management (Canada) Inc., qui possède des bureaux à Toronto et à Montréal, est inscrit comme gérant de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada, et comme gérant de fonds d’investissement en Ontario et au Québec. Son organisme régulateur principal est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asset Management (Copenhagen) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Danish Financial Supervisory Authority (DFSA). Unigestion Asset Management (Düsseldorf) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN).